我们需要怎样的投资者

发表时间:2008-03-13-16:18:46

分类:时政经济(缠中说禅经济学)

类型:博文

坐标:教你炒股票102(课后10)

正文

显然,注定绝大多数投资者都是被市场愚弄的。而所有被愚弄的,都是陷在市场中,被自己所迷糊。这些人,所有的行为都被分类为多空两种形式,当自己拿着股票时,思维就被多头所控制,反之,就是空头的奴隶。

二八法则,世间铁律……

而市场的情绪,就是由此而积聚、被引导。脱离不了这种状态的,永远成了不真正的市场参与者。市场,至少分为两个层面。用一个比喻,一个是锅的层面,一个是肉的层面。而大多数的人,就是停留在肉的层面被市场之锅所熬煎。

研究市场情绪,就是研究人性,

何谓人性?贪、嗔、痴、慢、疑……

本ID这几天一直写市场的文章,很多人就是站在肉的层面去理解的,而本ID却是站在锅的层面去写的。本ID所写,只是要去保护并重塑这市场之锅,因为肉可以烂,但锅不可以,否则将是致命的。这种致命,不是说将让谁亏多少钱,这关系着国家的前途,这和肉的多空毫无关系。而绝大多数人那种屁股决定脑袋的思维,也决定了他们不可能有具有高度的视野。

忧国忧民者,本就少数,

大多数人,都是一亩三分地,

本也无可厚非……

百姓,散户,先让自己站起来,

才是本分……

站在本ID的角度,只有相关于锅的事情才值得本ID去留意,至于肉的层面,本ID的理论给出了最好的操作程序,按照操作就是了,没什么可说的。

先学好缠论,练就技术,

赚到钱,自由于钱粮,

再谈其他……

当然,只有你自由于肉的层面,才会有心情去关系锅的事情。本ID当然不讳言,对于本ID这种资金来说,锅是最重要的,只要锅在,那肉还不是随意去玩弄的对象。因此,对于一般的投资者来,首先要从肉的层次上自由,要你去肉别人,而不是相反。但这还不够,应该培养更高的视野,没有大的视野,最终还是被别人所肉。

先吃到肉,再考虑锅……

当然,尚未吃到肉时,

心里也可以有锅,

但心里想着,即可……

努力的方向,还得是肉……

肉都吃不到的人,

心里的锅,再大,

又能怎样?

而这道理,同样相关于国家的层面、全球战略的层面。美国为什么牛了几十年,因为他们有一口锅,全世界用了几十年,而不打破这锅,任何国家不管怎么搞,都是美国人锅里的肉,这才是最为重要的。

DS解读如下:

1. 体系性依附(2008年背景)

-美元霸权体系,构成全球经济运行的底层框架("锅"的实质);

-国际贸易超60%以美元结算,大宗商品美元定价机制,形成结构性依赖;

-美国通过SWIFT系统、IMF等机构,掌控全球资本流动规则;

2. 危机传导机制

-2007年次贷危机已显现,但全球资本仍不得不持有美元资产(截至2008Q1,各国央行外汇储备中美元占比63.8%);

-中国当时外汇储备1.68万亿美元,主要配置美债,形成"美元陷阱";

-A股市场外资持股占比已达2.3%,北向资金流动开始影响市场波动;

3. 对A股的现实冲击

-2008年前两月,中国对美出口增速已从21%降至8%,外贸关联企业占A股盈利比重37%;

-美联储降息引发热钱异动,2008Q1中国外汇占款增加1.2万亿,推升A股流动性泡沫;

-中信证券测算显示,当时A股权重股估值溢价中,约15%源于全球流动性溢出效应;

4. 历史验证

-2008年9月雷曼破产后,上证指数单月暴跌24.6%,远超同期道指11%跌幅;

-中国4万亿刺激政策本质上,是对美元体系冲击的被动应对;

-全年外资净流出A股达480亿元,加剧市场波动;

这种体系性风险提示投资者:在全球化金融框架下,A股难以独善其身,需从货币锚定、资本流动、风险溢价等多维度审视市场波动。当前注册制改革下,更需建立独立估值体系以抵御外部冲击。

我们要用一切的努力,造一个中国资本市场的大锅,这也是本ID写这些文章的出发点;更重要的是,我们更要造一个中国式全球化的大锅,这是更高层次的,也是中华复兴的关键。

DS解读如下:

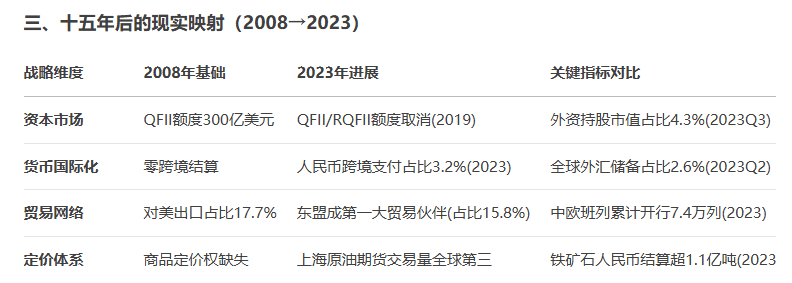

一、中国资本市场的"造锅"逻辑(2008年视角)

体系缺陷倒逼改革

2007年A股总市值/GDP比值达127%(峰值泡沫),但市场机制不健全:

-上市核准制,导致资源错配;

-外资持股比例限制在QFII框架下(2008年总额度仅300亿美元);

-缺乏做空机制与衍生品工具(股指期货2010年才推出);

自主定价权争夺战

2008年A/H股溢价率高达189%,反映本土估值体系缺失;

中石油A股上市首日市盈率62倍 vs 港股13倍,凸显市场割裂;

股权分置改革刚完成(2005-2007),需建立全流通时代的定价机制;

二、中国式全球化的战略构想

突破美元依赖的尝试

-2008年人民币跨境结算试点尚未启动(2009年始),但已布局:

-货币互换协议(与韩国首签2008/12,规模1800亿人民币);

-大宗商品期货市场建设(上期所原油期货2018年推出);

实体网络先行构建

-2001-2008年对非投资年均增长46%,铺垫"一带一路"基础;

-东盟自贸区建设(2010年建成),提前布局区域产业链;

四、对投资者的现实启示

制度红利捕捉

-关注MSCI中国指数调整与国债入摩进程,外资配置型资金持续流入;

-注册制全面落地后,专精特新"小巨人"企业迎来估值重构机遇;

地缘套利策略

-中美利差倒挂背景下,关注跨境ETF与QDII基金的汇率对冲价值;

-新能源、数字基建等优势产能出海,相关海外工程承包企业受益;

风险对冲配置

-黄金+比特币组合对冲美元体系波动(两者90日相关性达0.68);

-加大东盟市场ETF配置,分散发达国家市场风险;

当前破局关键:需同步推进人民币资产吸引力提升(国债收益率曲线管理)与离岸市场深度拓展(香港双柜台模式),最终实现"锅"的物理性能(市场规模)与化学属性(规则话语权)双重升级。

提示

根据微信最新推送规则,

请点“ 赞 ”或“ 在看 ”, 并标“ 星标 ”,

以便及时收到新内容通知……

不然,订阅首页很可能会看不到……

最近升级了

【

缠论AI小助手

】知识库,

导入的「细读笔记」更为全面,

欢迎大家多多使用

共成长

- 私享群

公益