紧跟平安将破罐破摔进行到底

发表时间:2008-03-10-15:15:31

分类:时政经济(缠中说禅经济学)

类型:博文

坐标:教你炒股票102(课后3)

注

课后第2篇博文——

《

教你打坐27

》,明天发

……

……

正文

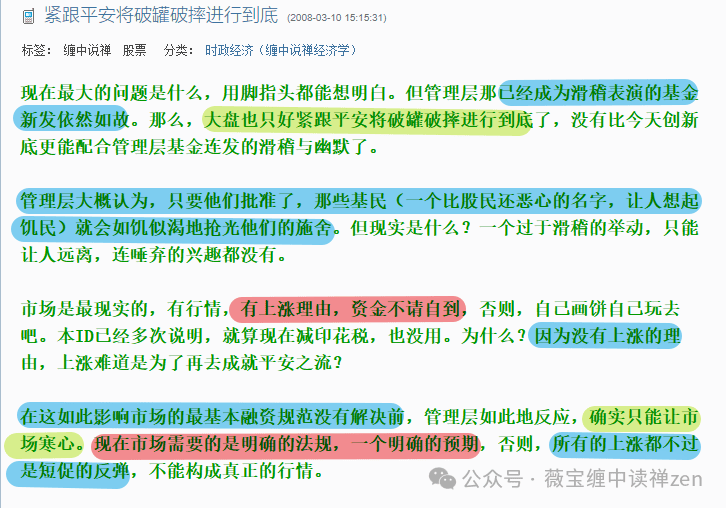

现在最大的问题是什么,用脚指头都能想明白。但管理层那已经成为滑稽表演的基金新发依然如故。那么,大盘也只好紧跟平安将破罐破摔进行到底了,没有比今天创新底更能配合管理层基金连发的滑稽与幽默了。

当天阴线算中高实体了……

管理层大概认为,只要他们批准了,那些基民(一个比股民还恶心的名字,让人想起饥民)就会如饥似渴地抢光他们的施舍。但现实是什么?一个过于滑稽的举动,只能让人远离,连唾弃的兴趣都没有。

人多是一厢情愿的,

就像父母对孩子,领导对员工;

市场是最现实的,有行情,有上涨理由,资金不请自到,否则,自己画饼自己玩去吧。本ID已经多次说明,就算现在减印花税,也没用。为什么?因为没有上涨的理由,上涨难道是为了再去成就平安之流?

如同消费,不需要促进,

有钱,有闲,自然就消费了,

市场环境好,资金自己就来了;

不好,怎么招呼也不进门……

即便进来,也是快出快进,

不会打算长久耐心的……

在这如此影响市场的最基本融资规范没有解决前,管理层如此地反应,确实只能让市场寒心。现在市场需要的是明确的法规,一个明确的预期,否则,所有的上涨都不过是短促的反弹,不能构成真正的行情。

资金求的就是确定性,没有的话,

就是赤裸裸的419,打一票就跑;

如何给人确定性(安全感)?

白纸黑字摁手印(法律法规),

而且,光有文字还不行,

关键是落实,执行,以及惩戒,

如果只是一纸空文,

依然不会让市场信服……

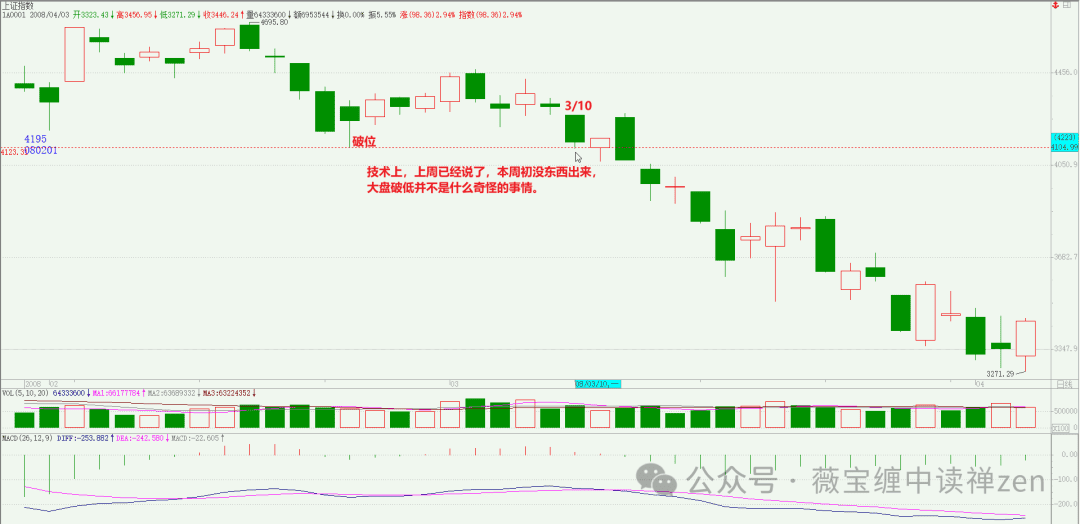

技术上,上周已经说了,本周初没东西出来,大盘破低并不是什么奇怪的事情。

当天是创新低了……

周五那1分钟中枢有极大的可能成为新的1分钟下跌的第一个中枢,今天早上那微弱的反弹构成该中枢的第三类卖点。

先看5分图,缠师说的1分中枢,

反而更清晰些:

然后再看1分图,主要看三卖:

即便做线段级别,

当天也没合适买点……

隔日早盘急跌砸出的低点,

是不错的做T买点;

当然,由于资金大量从大盘股抽离,让那些自以为是的大盘股自己牛去,自己圈钱自己玩去,因此,反而成就了中小盘题材股行情的延伸,这中小盘股至少胃口没那么大,而且也更好在各层面上控制。大盘下跌,不过给这些股票一个洗盘或打压吸纳的机会。

这就是弱市做中小盘的道理,

当大盘权重股下跌时,

趁机去低吸有题材有资金的中小股,

则是不错的策略……

鉴于目前这么滑稽的氛围,资金只能以更大的投机去获取更大的利润。大盘股的圈钱投机竟然如此堂而皇之,那么,大中小资金也可以这么玩,选择各自适合的投机品种,让市场继续分裂,让题材投机的风暴来得更猛烈,这只能是还想在场里折腾的资金唯一的选择。

有些资金是无论市场怎样熊,

都必须操作,必须开张的……

所以,基本面不支持,

只能无厘头抱团妖股,

而且这妖股显然不能是权重,

只能是盘小好操控的票,

而这种票,往往质地不咋地,

这很好理解,好的早被占了,

能轮到咱的份吗?

今天,大跌,认购权证一反常态地暗潮涌动,就是这种新的投机行为一个很好的序幕。而今天,又有不少中低价股开始有新资金注入,借指数跌而潜伏进入,本来就是很正常的事情。

DS解读如下:

1. 市场大跌背景

2008年3月正值全球金融危机深化阶段,A股受内外悲观情绪拖累持续走弱。当日大跌可能源于对经济放缓、企业盈利下滑或海外市场动荡的担忧。

2. 认购权证异常活跃的原因

投机性交易:权证具备高杠杆和T+0特性,大跌中部分资金可能借机短线炒作,押注超跌反弹。

对冲需求:部分机构或利用认购权证对冲持仓风险,或在低位布局博弈政策利好。

3. 中低价股资金流入的逻辑

估值吸引力:市场普跌导致中低价股被错杀,资金逢低吸纳低估标的。

题材预期:部分中小盘股可能存在重组、政策扶持(如当时可能的“四万亿”前兆)等炒作题材。

资金分流:权重股疲软时,游资倾向于转向盘子较小的中低价股制造热点。

4. 对投资者的启示

短期投机风险高:权证和中小盘股的异动更多是资金短期行为,在熊市中持续性存疑,需警惕追高。

长期布局需谨慎:若资金为机构左侧布局,或预示部分板块超跌,但2008年整体趋势向下,抄底需严控仓位。

总结:

当日市场呈现典型熊市特征——指数大跌与局部投机并存。资金在权证和中低价股的动向反映市场分歧:既有短线博弈,也有试探性布局。投资者需理性区分噪音与信号,在系统性风险未解除前保持防御姿态。

(注:2008年11月“四万亿”刺激政策出台前,市场仍处于下行通道,此阶段参与需高度警惕风险。)

一句话,让投机来得更猛烈些。这种游戏当然不适合所有人,没这种投机细胞的,就小板凳看着,等基本面有根本改变再说。有的,当然睁大眼睛,发现一切可投机的机会,选择最适合自己的去投机,劫一票换一地。资金需要收益,资金很饿,总不能一季度没完就不干活吧。

要么远离,去做其他市场,

如果不得不留下,

那就选最适合自己的,

劫一票,换一地……

请明白一个最简单的道理,现在那些所谓的黄金股、绩优股、高价股,不过也是从垃圾股的垃圾价起来的,上去了就摆阔圈钱?那就让他们都死去吧。能制造你们,难道就不能从现在的垃圾里搞出黄金来?题材都是人造的,股票都是人炒的。没人,什么都白搭;有人,有什么不能创造?先下,再见。

概念、题材,哪个不是人造?

政策,法规,哪个不是人定?

三人成虎,两人对弈,

小散众生,皆为棋子……

DS解读如下:

1.价格波动本质

作者指出高价股多由低价股蜕变而来,揭示了A股市场"风水轮流转"的现象。2005-2007年牛市期间,确实存在大量低价股通过资产重组、概念包装实现估值跃升的案例。

市场参与逻辑

强调"人"(资金)是股价的核心驱动力,符合当时A股"资金市"特征。2008年3月正值市场从6124点高位下跌30%之际,高价股补跌引发对"价值投资"的质疑。

风险警示意图

批判高价股"摆阔圈钱"直指股权分置改革后,部分解禁股东借高估值套现的现象。2008年限售股解禁市值超2万亿,加剧市场担忧。

历史背景印证

2007年涨幅前十个股中,7家为重组转型企业;

2008年1-3月高价股(>30元)平均跌幅达42%;

当年定向增发融资额同比锐减68%,印证市场对"圈钱"行为的抵制;

理性认知建议

周期辩证观:高价/低价股存在动态转化,但需警惕纯概念炒作;

估值锚定原则:关注PB/ROE等硬指标,2008年破净股占比达历史峰值12%;

资金面监测:当时M2增速已从18.9%降至16.3%,流动性收紧加剧波动;

当下启示

该观点虽具警示价值,但忽略了两点:

优质公司通过业绩兑现实现价值沉淀(如当时茅台PE已从73倍回归至35倍);

监管环境变化:2008年4月《上市公司重大资产重组管理办法》出台规范借壳行为;

投资者应建立多维评估体系:既警惕"市梦率"陷阱,也避免陷入"低价即安全"的误区。历史数据显示,2008年跌幅<50%的个股中,63%具备稳定现金流特征。

提示

根据微信最新推送规则,

请点“ 赞 ”或“ 在看 ”, 并标“ 星标 ”,

以便及时收到新内容通知……

不然,订阅首页很可能会看不到……

最近升级了

【

缠论AI小助手

】知识库,

导入的「细读笔记」更为全面,

欢迎大家多多使用

共成长

- 私享群

公益