又被暗算的多头尚能饭否?

发表时间:2008-01-21-15:18:54

分类:时政经济(缠中说禅经济学)

类型:博文

坐标:教你炒股票93(课后7)

正文

刚被花旗参暗算完,周末又被平安保险暗算了一把,多头至少在指数上已经没有任何的回旋余地。

关于提及的2个事件,DS解读:

1.花旗集团的“暗算”:次贷危机的传导

2008年1月15日,花旗集团公布2007年第四季度净亏损98.3亿美元,主因次贷相关资产减值超180亿美元。此消息引发全球金融市场恐慌,美股暴跌,并迅速波及亚太市场。

对A股影响:外资机构因流动性危机从新兴市场撤离,A股北向资金(当时QFII为主)面临抛压;同时,市场对金融板块(尤其是银行股)的担忧加剧,拖累指数。

2.平安保险的“暗算”:海外投资巨亏冲击信心

事件:中国平安于2007年11月以约18.1亿欧元收购富通集团(Fortis)4.18%股权,但富通因次贷危机陷入破产边缘,平安投资价值大幅缩水。2008年1月市场开始反应这一风险。

对A股影响:平安作为权重股(当时市值居A股前列)暴跌,带动保险板块和金融股下跌;更严重的是,市场对中资企业海外扩张能力的质疑升温,引发系统性风险担忧。

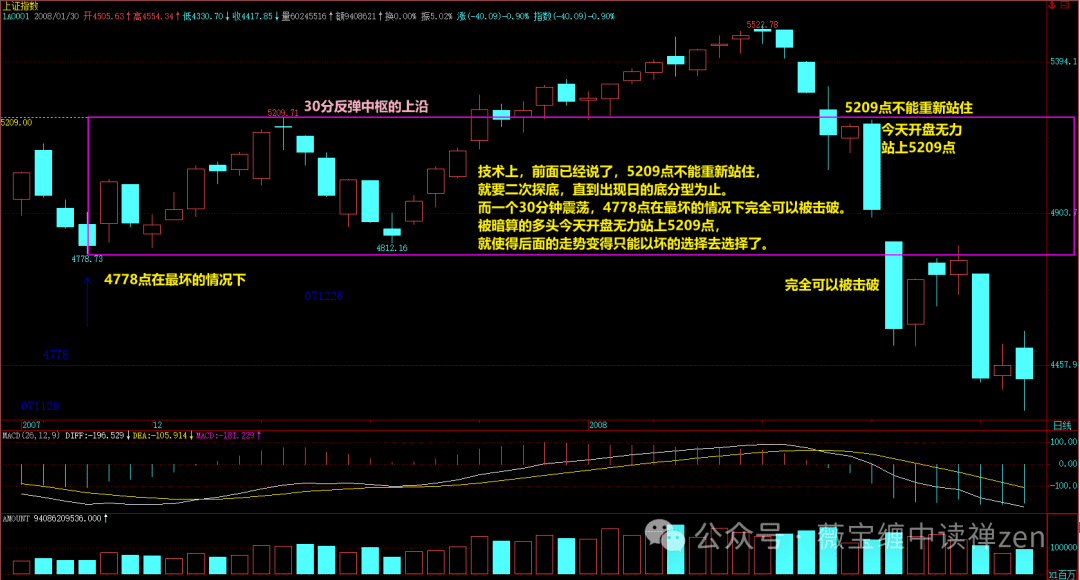

技术上,前面已经说了,5209点不能重新站住,就要二次探底,直到出现日的底分型为止。而一个30分钟震荡,4778点在最坏的情况下完全可以被击破。被暗算的多头今天开盘无力站上5209点,就使得后面的走势变得只能以坏的选择去选择了。

当天大阴线……

站在本ID的角度,并不大关心这类问题。本ID最关心的问题,最近都有了答案。应该记得,去年末时,本ID痛斥了某些人为了某些原因,企图年末抢闸上报所谓的股指期货,现在,事实已经出来了,那企图已经破产,而那些尾随而上资金,不仅失去了一波大的个股行情机会,而且终于忍受不住,落荒而去。

DS解读如下:

2007年是中国A股史诗级牛市的最后狂欢(沪指从2005年998点涨至2007年10月6124点),市场对金融创新的期待空前高涨。其中,股指期货被视为完善市场机制的核心工具,但其推出时机、政策动机与市场博弈暗藏巨大争议。文本中“本ID”的批判,揭示了当时围绕股指期货的利益争夺与市场生态。

一、事件核心:股指期货的“抢闸上报”与失败

1.政策博弈的背景

-2007年政策动态:监管层多次释放“适时推出股指期货”信号,中金所(中国金融期货交易所)已于2006年成立,技术准备就绪。

-利益集团推动:部分机构(如券商、期货公司)为抢占衍生品业务先机,游说年底前仓促推出;投机资金则试图通过提前布局权重股(如中石油、工行)操纵指数,为未来做空/做多铺路。

-本ID的立场:作者反对短期利益驱动下的政策冒进,认为市场尚未成熟(如缺乏做空机制、散户占比过高),仓促推出将加剧波动并引发系统性风险。

2.“企图破产”的直接原因

-2007年11月市场急转直下:沪指从6124点暴跌至2008年1月的5000点下方,监管层担忧股指期货在熊市初期推出可能引发“助跌”效应。

-次贷危机发酵:全球金融市场动荡(如2008年1月花旗巨亏事件),国内政策重心转向防风险而非创新,股指期货被暂缓(最终延至2010年4月16日推出)。

3.资金动向的深层逻辑

-提前押注的资金被困:部分资金在2007年末大举买入沪深300权重股,预期股指期货推出后,可通过现货与期货联动套利。但政策推迟,导致权重股失去短期炒作逻辑,叠加市场转熊,资金被迫止损离场(“落荒而去”)。

-错失个股行情:2007年12月至2008年1月,尽管指数下跌,但部分中小盘股(如农业、抗通胀主题)因政策预期逆势上涨,而重仓权重股的机构,未能及时调仓。

二、市场影响:一场未爆的“衍生品危机”

1.政策延后的积极意义

-避免2008年熊市与股指期货做空机制的叠加冲击(对比2015年股灾中,股指期货的“替罪羊”角色)。

2.短期市场代价

-权重股流动性陷阱:护盘资金撤离,加剧“中字头”个股下跌(如中国平安2008年跌幅超70%)。

-市场信心受挫:金融创新“雷声大雨点小”,加剧投资者对政策不确定性的担忧。

3.历史对照与反思

-2015年教训印证:金融衍生品需与投资者结构、监管能力匹配。2008年的暂缓,客观上避免了更严重的多空踩踏。

-利益集团干预政策的警示:文本中“某些人为了某些原因”的指控,揭示了A股市场改革中复杂的权力与资本博弈。

结语

文本中“股指期货抢闸上报”的失败,实则是中国资本市场在全球化危机与内部转型压力下的一个缩影。它既暴露了早期金融创新的功利性冲动,也折射出监管层在复杂环境中的审慎权衡。对投资者而言,这一事件的教育意义,远超技术分析层面——在A股市场,政策博弈的胜负,往往取决于对时代风险的认知深度,而非短期利益的算计。

这就是本ID最愿意见到的结果,股票,可不单单是那几条曲线。对于散户,当然可以只关心曲线,但后面的刀光剑影,你又能知道多少?大资金,只有杀大资金才能爽的,那些整天盯着散户的资金,算个屁。

真有本事的,总是挑战更强者,

恃强凌弱,算什么能耐?

从小散嘴里夺事,是有多饿?

还是,骨子里还是不自信?

本ID的观点从来都很明确,要烂就都烂在A股,本ID一直的愿望就只有一个,把A股变成全世界最大、中国人自己的麻将桌,让鬼子只有屁颠屁颠的份,任何违背这个目标,本ID都要竭尽全力去阻击,例如上次那无聊的直通车。

即便烂,也要烂在这片土地,

再不好,也是故土……

在没移居火星前,就有族群之分……

就有里外之别……

胳膊肘总外拐的,

最终,很难不残疾……

回到今天的市场,那平安不平安,石油变瀑布,大家伙当然是有用的,等某些人彻底认输了,大家伙就有用了;

DS解读如下:

2008年1月,A股市场正处于从6124点历史高位坠落的“自由落体”阶段。中国平安和中国石油两大权重股接连暴跌,成为压垮市场的“最后一根稻草”。文本中提到的“平安不平安,石油变瀑布”,正是这一时期机构多空博弈与政策底试探的激烈写照。

一、关键事件拆解

1.中国平安的“不平安”

-直接导火索:2008年1月21日(周一),中国平安宣布拟增发12亿股A股并发行412亿元分离交易可转债,市场解读为“恶意圈钱”。当日股价跌停,次日(1月22日)继续暴跌。

-深层矛盾:平安此前投资富通集团已浮亏超百亿,此时巨额融资加剧市场对其资金链的担忧。机构投资者开始集体抛售,引发流动性踩踏。

2.中石油的“瀑布”

-历史包袱:中石油2007年11月以48.6元高价回归A股后持续破发,至2008年1月22日已跌至28元附近,市值蒸发超5万亿。

3.“大家伙”的权谋逻辑

-角色定义:“大家伙”指代国有资金、汇金公司等“国家队”,其入场需等待市场出清(“某些人彻底认输”)。

-政策底信号:2008年1月22日上证指数最低触及4511点,已跌破2007年“530”暴跌低点,但官方仍未明确救市,意在迫使杠杆资金和私募彻底平仓。

二、市场生态

1.权重股绑架指数

-平安与中石油合计占上证指数权重超20%,二者暴跌直接导致指数失速下行。

-公募基金因持仓比例限制被迫跟风抛售,形成“下跌-赎回-再下跌”的死循环。

2.融资盘与股权质押的隐形炸弹

-2007年牛市催生大量场外配资(当时尚未规范),中石油等权重股是杠杆资金重仓标的,股价跌破平仓线引发连锁强平。

-大股东股权质押风险初现端倪(如2008年1月三一重工公告质押股份补仓),但市场尚未意识到其系统性危害。

3.中石油的“定价权战争”

-48.6元发行价被质疑为利益输送(承销商中金公司遭舆论抨击),但背后是国有资本对战略资源的定价权掌控。

结语

2008年1月22日的市场已进入“多杀多”的黑暗时刻,文本中充满血腥味的博弈隐喻,实则是新旧资本秩序更替的缩影。权重股的崩塌,不仅清洗了狂热期的泡沫,更暴露出A股市场制度性缺陷(如单边市、定价权垄断)。对于投资者而言,此刻需铭记:在系统性风险面前,生存优先于收益;在政策市逻辑下,耐心比聪明更重要。中石油“48.6元之殇”终将写入历史,但其中的教训——对市场敬畏、对权力清醒——永远值得刻在每一本交易笔记的扉页。

如果不认输?那就想想本ID曾说过的关于中石油的一个酒桌上的故事,把话挑白了,如果不投降,那故事里的数字是可以修改的。

缠师说的“酒桌上的故事”,应该指博文

《多头,早死早投胎还是背水一战》,

(发布时间2007-12-18-15:31:11):

至于中石油之类的,那天吃饭,有人问本ID,本ID说既然开48,那就到24也很好。48,死都要发的都死了;24,想死反而得活。结果给酒桌上的人声讨,说本ID太残忍,让48的人怎么活。但市场从来都不为任何人的生死而不市场,当然,24的中石油只是一句酒话,说老实话,站在长线利益上,本ID还愿意见到14元的中石油,但估计没人会给。

缠师当时作为空头,从纯技术角度,

当然希望多头尽早投降(割肉),

如果不肯,那空头自然会继续打压,

当时酒桌上给的目标价是“14”,

这里缠师又说,数字还可以改……

当缠师身为空头时,有多可怕……

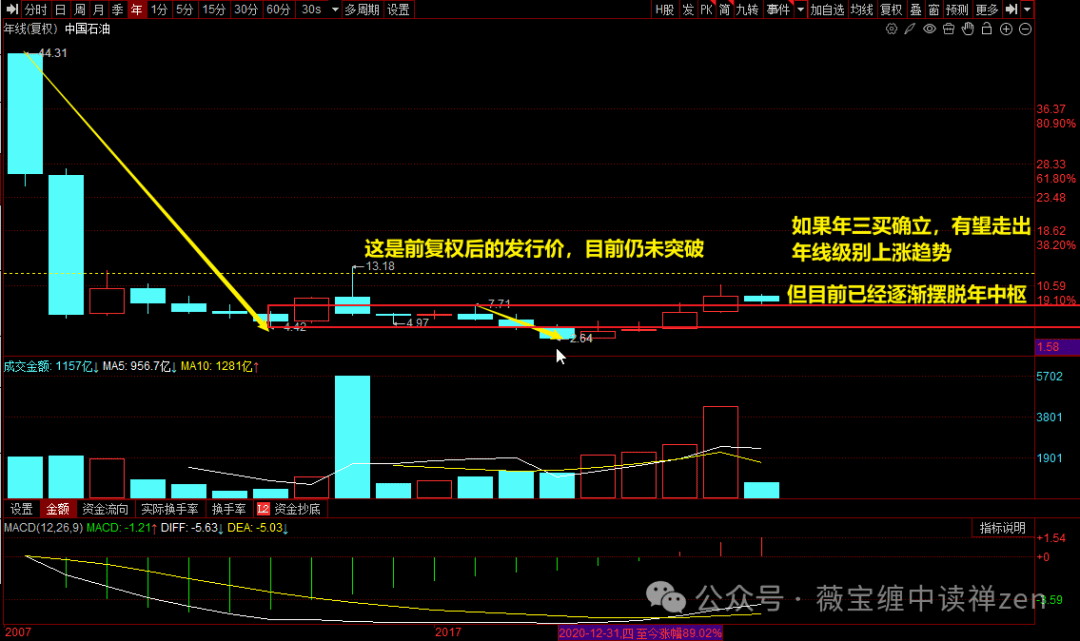

下图是中石油年线图:

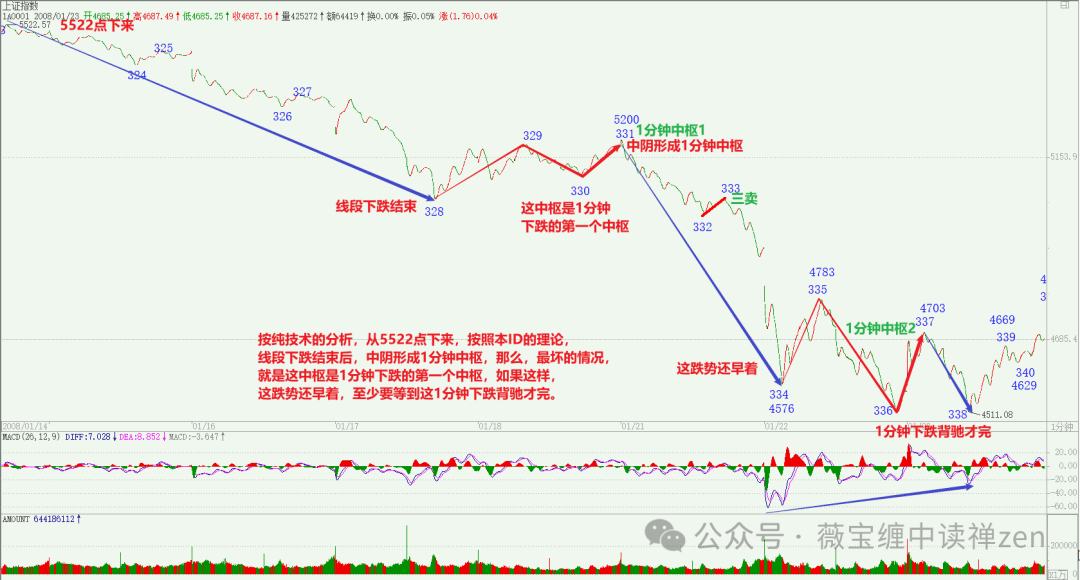

不说故事,说技术。按纯技术的分析,从5522点下来,按照本ID的理论,线段下跌结束后,中阴形成1分钟中枢,那么,最坏的情况,就是这中枢是1分钟下跌的第一个中枢,如果这样,这跌势还早着,至少要等到这1分钟下跌背驰才完。

该1分中枢的构成标准,

缠师是按后期线段课程来定的,

即,1分图上的3条线段重叠,

构成1分级别中枢……

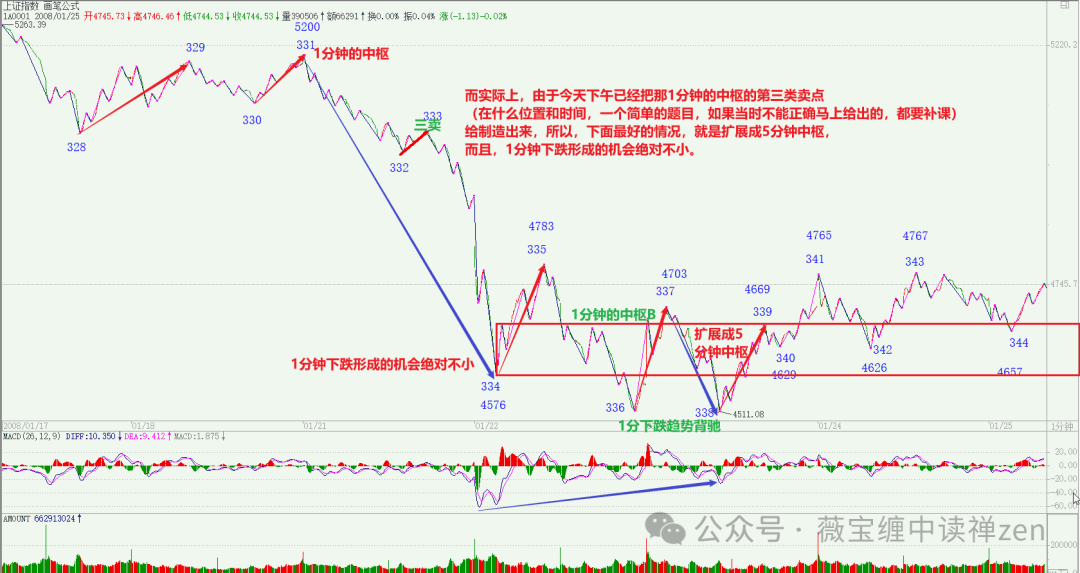

还有就是先扩展才5分钟中枢,因为30分钟级别的震荡,最大的级别只能是5分钟的,因此一旦那5分钟形成,最坏的情况,就是那是5分钟下跌的第一个中枢。

1/21是1分下跌趋势第一个中枢,

之后做了第二个中枢后背驰,

之后的反弹将该中枢扩展为5分,

随后围绕扩展后的5分中枢震荡,

直到确立该5分中枢的三卖,

由此,下跌级别由1分扩展至5分……

无论后面的中枢是1分钟还是5分钟的,都要走出第三类买点才算真正摆脱下跌的压力。

当下跌趋势由小往大不断扩展时,

只有当某级别中枢出现三买点,

才有发生转折的可能,否则,

下跌趋势级别只能越来越大……

而实际上,由于今天下午已经把那1分钟的中枢的第三类卖点(在什么位置和时间,一个简单的题目,如果当时不能正确马上给出的,都要补课)给制造出来,所以,下面最好的情况,就是扩展成5分钟中枢,而且,1分钟下跌形成的机会绝对不小。

1分下跌趋势背驰后,

根据29课【背驰-转折】定理,

此后的反弹但凡返回最后中枢区间,

就意味着该中枢级别被扩展,

走势由原级别(1分钟)下跌,

扩展为高级别(5分钟)盘整……

后续走势就要观察该5分中枢震荡情况,

看最后到底出三买,还是三卖……

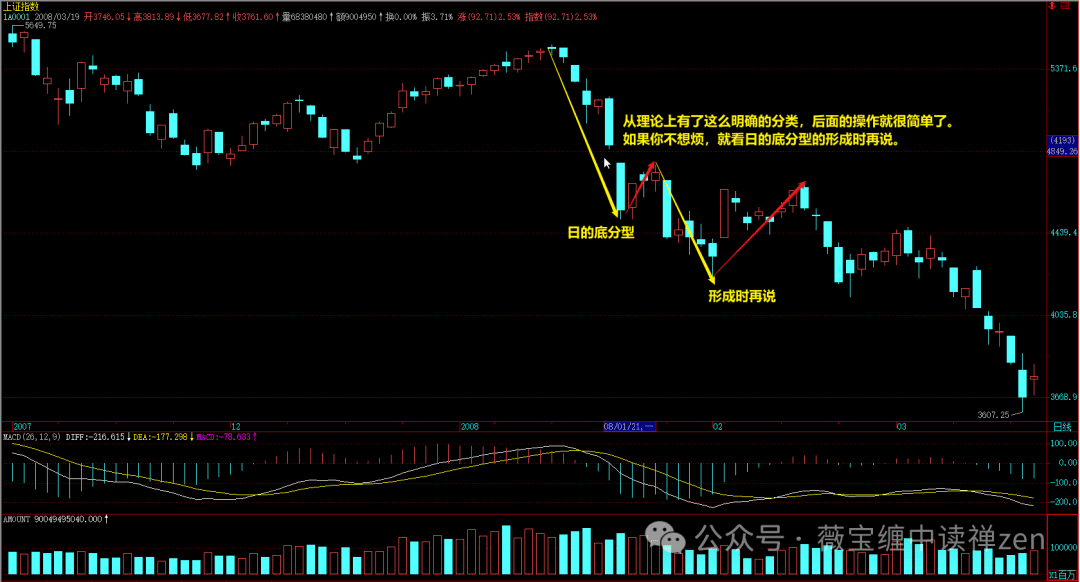

从理论上有了这么明确的分类,后面的操作就很简单了。如果你不想烦,就看日的底分型的形成时再说。

当天之后,出现2个日底分型,

当初始下跌势能较大时,

通常第一个底分型,多为中继型,

从操作角度,第二个之后的底分型,

反弹幅度更为可观……

如果你特爱好换股短线,那么,就根据这个中枢的演化去安排具体的操作,事情就是这么简单,唯一有点复杂的是,你操作的是具体股票,指数是指数,股票是股票,从来就不经常是一回事情。所以,多关心你自己的股票,你的股票池的具体走势。例如,就算今天的走势,依然有股票继续新高。

技术好的小资金,要么守住一支,

股性好的,弹性大的,就来回做t,

要么就根据轮动节奏和规律,换股做……

注意,严重注意,任何股票都不值得追高,本ID也不需要任何散户来抬轿子,没有永远上涨的股票,股票涨多了就要歇歇,有本事的,歇歇也能震荡出利润,没本事的,涨多了,就把本拿出来。任何持有的股票,都以能吃能睡为最基本的持仓标准。如果你持有一只股票,已经影响到的睡眠与吃饭,请马上退出。

持股标准:如果睡不着,

马上退出……

股票,说白了只有四个字:级别、节奏。参透了这一点,就大块吃肉,大碗喝酒,日日好时光,天天419。否则,就被股票节奏去吧。

先定好,自己做什么级别的行情,

定好以后,要么做背驰一买,

要么做震荡二买,或者突破三买,

一旦本级别中枢B陷入盘整,

尽早出货兑现,或换股……

中线上,又被暗算的多头尚能饭否?本ID在去年末的今年分析中已经明确说过,今年完全有可能创不出6124点的新高,但,今年不是指数的行情,而是板块行情,这点,在那帖子里已经明确说过了,就算指数不创新高,依然有无数机会在等着,关键是你有没有这样的技术和心态。

其实只要指数平稳,哪怕震荡,

板块个股行情,就不会差……

关键是选股眼光,和操作技术……

震荡市,做好了,照样赚钱……

少坐电梯,多练技术。最简单的一招,见日顶分型走,日底分型再回来,这一招练熟了,今年就能少坐很多电梯。

熊市,尽量放大操作级别,

最简单一招,顶分走,

第二个底分型,根据次级别走势,

再酌情抄底……

再次将本ID今年希望的三件事情说一下:想见创业板,不想见股指期货,印花税要降低。不管如何,希望都能实现。先下,再见。

提示

根据微信最新推送规则,

请点“ 赞 ”或“ 在看 ”, 并标“ 星标 ”,

以便及时收到新内容通知……

不然,订阅首页很可能会看不到……

有问题或建议,请留言……

欢迎大力使用【缠论AI小助手】

腾讯元宝目前已接入deepseek满血版,

想必【小助手】能力,相比此前,

会有长足进步滴

成长中

- 私享群

- 云文全集

公益